सुप्रीम कोर्ट ने एक महत्वपूर्ण निर्णय में स्पष्ट किया है कि किसी व्यवसाय द्वारा प्रतिस्पर्धा से बचने के लिए भुगतान किया गया ‘नॉन-कम्पीट फीस’ (Non-compete fee) राजस्व व्यय (Revenue Expenditure) की श्रेणी में आता है। न्यायालय ने कहा कि ऐसा खर्च, जो केवल प्रतिस्पर्धा को खत्म करके व्यावसायिक लाभप्रदता को सुरक्षित करने या बढ़ाने के

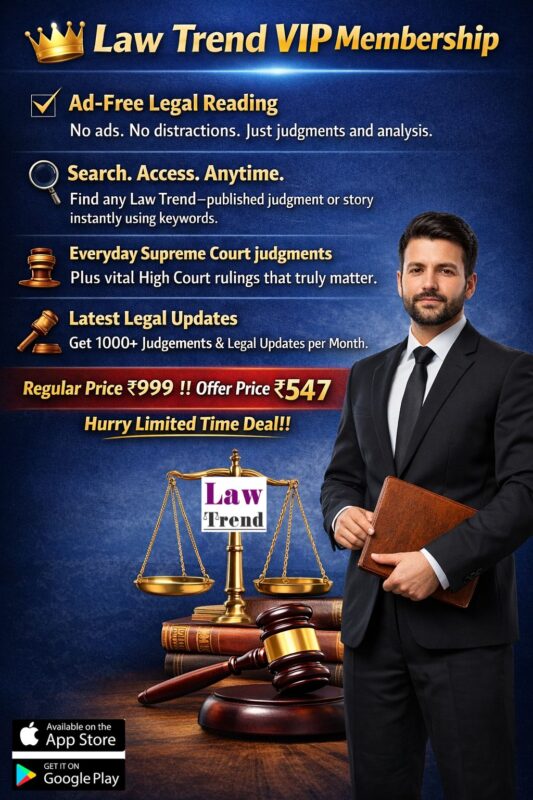

To Read More Please Subscribe to VIP Membership for Unlimited Access to All the Articles, Download Available Copies of Judgments/Order, Acess to Central/State Bare Acts, Advertisement Free Content, Access to More than 4000 Legal Drafts( Readymade Editable Formats of Suits, Petitions, Writs, Legal Notices, Divorce Petitions, 138 Notices, Bail Applications etc.) in Hindi and English.